【看历史】

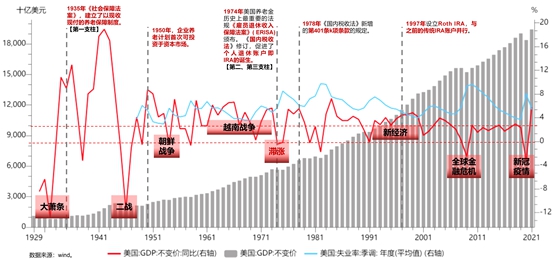

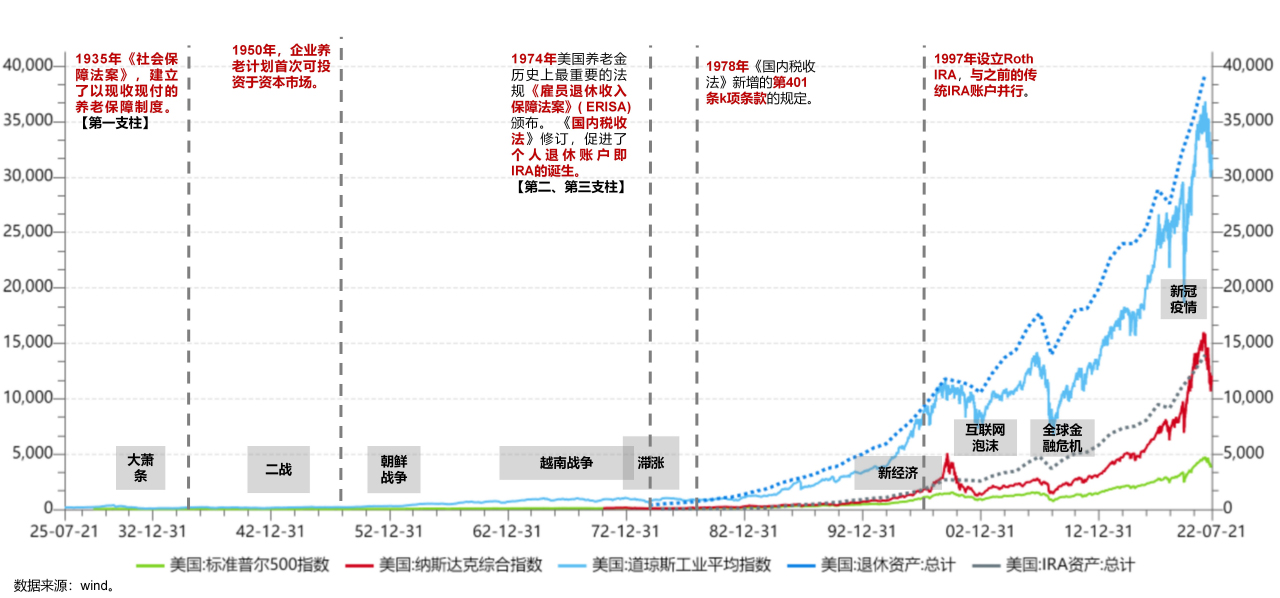

从发展阶段来看,美国养老金体系发展至今已有150多年历史,历经“萌芽阶段”(19世纪60年代-20世纪20年代)、“成长阶段”(20世纪30年代-20世纪60年代)、“成熟阶段”(20世纪70年代-至今)。1935年的《社会保障法》标志着美国养老金第一支柱的成立,随后1974年的《雇员退休收入保障法案》促进了美国第二、第三支柱的快速发展。

图1 美国养老金体系发展的重要历史时间节点

数据来源:公开资料整理,中信银行财富管理

从宏观经济来看,美国养老金三支柱建立的时间段都处在美国经济剧烈震荡时期。在1929年美国经济大萧条时期,股市崩盘引致居民财富大量蒸发,消费水平大幅下降,企业缩产减产,失业率飙升,为进一步保障普通居民日常生活、保障退休人群基本养老需求,1935年,作为罗斯福新政时期重要法案《社会保障法》的出台,建立了以现收现付模式的养老保障制度,标志着美国养老金第一支柱的诞生。

虽然美国在一战和二战前期已完成大量原始资本积累,但随着二战后期的参与,朝鲜、越南战争的深陷,巨大的财政支出导致财政赤字率迅速上升,通胀水平迅速攀升,失业率提高,从而导致以美国政府主导的养老金第一支柱社会保障计划面临巨大的财政支出压力。为进一步减轻财政压力、保障更多在岗职工退休后的养老生活,1974年美国养老金体系发展史上最重要法案《雇员退休收入保障法案》的颁布以及《国内税收法》的修订,极大推动了美国养老金第二、第三支柱的建设。

图2 美国养老金体系发展的宏观经济背景

数据来源:wind,中信银行财富管理

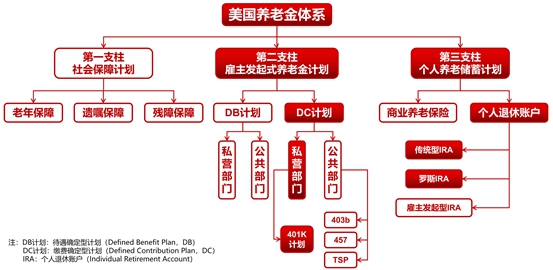

【看体系】

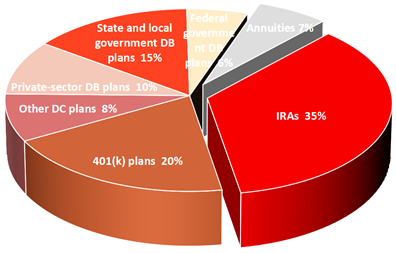

美国养老金体系由三大支柱构成。第一支柱为强制性的社会保障计划,包括老年保障、遗嘱保障和残障保障;第二支柱为雇主发起式养老金计划,包括DB计划(Defined Benefit Plan)和DC计划(Defined Contribution Plan)[ DB计划,待遇确定型计划,雇主是责任主体,雇主定期缴费,雇主承担投资管理的所有风险,雇主拥有资产所有权,雇员享受退休待遇,退休金额领取水平相对固定;DC计划,缴费确定型计划,雇员是责任主体,雇主和雇员共同缴费,实行个人账户管理,雇员承担投资管理的所有风险,雇员拥有资产所有权,退休金额领取水平不确定。];第三支柱为个人养老储蓄计划,包括商业养老保险和个人退休账户。从养老金三支柱比例来看,美国第一、第二、第三支柱养老金规模占比为7%、58%和35%,第一支柱是美国养老金体系的基石、低收入人群的保障,第二支柱仍是美国养老金体系的中流砥柱,第三支柱的快速发展为更多自雇、中小微企业、自由职业者提供了养老保障。截至2021年末,美国养老金资产规模合计约39.4万亿美元,养老金占GDP比重达到171%,较2020年底增长12%。

图3 美国养老金体系示意图

数据来源:公开资料整理,中信银行财富管理

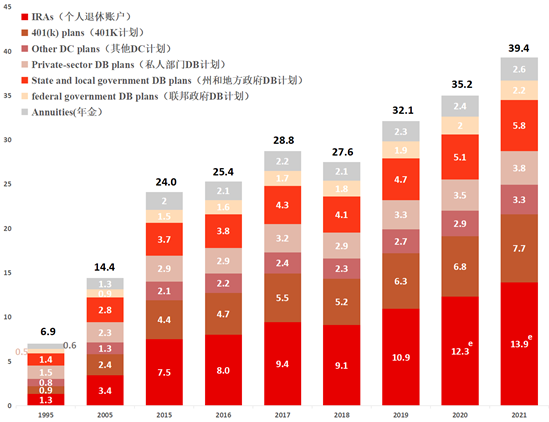

其中,第二支柱的DC计划和第三支柱的IRA计划是美国私人养老体系的重要组成部分。截至2021年末,DC计划和IRA计划规模分别为11万亿美元和13.9万亿美元,合计占养老金总规模63%;作为DC计划中的主导类型401(K)[ 401k计划(401K Plan),也称401K条款,401k计划始于20世纪80年代初,是一种由雇员、雇主共同缴费建立起来的完全基金式的养老保险制度。20世纪90年代迅速发展,逐渐取代了传统的社会保障体系,成为美国诸多雇主首选的社会保障计划。]计划,占养老金总规模20%,也是第二支柱的重要组成部分。

个人退休账户,即IRA(Individual Retirement Account),是在1974年美国国会通过了著名的《雇员退休收入保障法案》(ERISA),建立的一种完全个人自愿参加,所有70.5岁以下且有收入者都可以开立的新的养老金计划。建立初期是为鼓励没有被雇主发起式养老金计划所覆盖的纳税人增加养老储蓄,目前已不限制有无参加雇主发起式养老金计划,已经拥有雇主发起式养老金计划的纳税人仍然可以再开立个人退休账户,同时IRA提供各个不同退休计划之间的资产转移。相对于普通投资账户,IRA 提供减税、延迟纳税或免税等税务优势,经过几十年的复利效应,参与者收益比较可观。

图4 美国养老金规模历年变化示意图

图5 2021年美国养老金结构占比

数据来源:美国投资公司协会(ICI--The Investment Company Institute),中信银行财富管理

【看资配】

从美国私人养老体系的资产配置情况来看,DC计划和IRA计划资产配置偏向于投资股票型基金,其中投资国内股票型基金比例更高。在经历了上世纪末的互联网泡沫、08年全球金融危机以及2020年的新冠疫情,美国股市的剧烈波动也引发美国私人养老金资产配置比例的变化,从2000年到2021年,投资于混合型基金的比例提升速度较快,其中,DC计划和IRA计划在2000年投资于混合型基金规模占比均为8%,到2021年规模占比分别提升至26%和19%,表明美国私人养老金从初期追求高风险、高收益的资产配置逐渐转向追求风险适中的均衡性资产配置。

表1 DC计划和IRA计划中投资于共同基金部分的资产配置

数据来源:美国投资公司协会(ICI--The Investment Company Institute),中信银行财富管理

图6 美国资本市场变化情况

数据来源:wind,中信银行财富管理

从美国养老金体系发展历程及资产配置变动情况来看,我们能够发现早期美国养老金发展历程和经济周期、社会发展阶段是息息相关的,经济疲软、失业率上升、企业利润率下降等因素导致居民养老保障体系受到冲击,也促使美国政府不断完善养老金体系建设;在中后期美国养老金大量入市,使得美国养老金资产配置风格和资本市场变化联系更为紧密。2000年之前股市波动幅度较小、增长趋势较为稳定(如图6),养老金资产配置风格更偏向激进型,但随后互联网泡沫、次贷危机以及新冠疫情等“灰犀牛”、“黑天鹅”事件引发的金融危机,导致美国股市波动幅度加大,促使美国养老金资产配置风格从激进型逐渐转向均衡型。

风险披露声明及免责声明

本稿件仅代表中信银行财富管理团队在发布时的设想、分析及见解,并不代表中信银行全部立场,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议。投资有风险,入市需谨慎。未经本行书面同意的情况下,任何人不得以任何方式或以任何途径复制或传送本文件各部分。有问题可咨询您的理财经理或拨打我行客服电话:95558数据来源:Bloomberg、Wind。

沒有留言:

張貼留言